本文为根据IMI工作论文No.1628整理的论文速递,原文由IMI特约研究员闫先东、中国人民银行武汉分行朱迪星联合撰写。

金融危机的实践表明,长期资金市场震荡可能会对实体经济造成严重影响。本文系统梳理了国外理论研究,并结合中国制度现实,利用MSVAR和滚动回归两种方式对1996年-2015年我们国家资本市场波动与实体经济的关系,以及货币政策的介入效率等问题进行了实证分析。结果表明,在市场繁荣阶段,泡沫形成主要源自政策干预和流动性驱动,但对实体经济的正面意义较小。相反在萧条阶段,价格下滑对经济有显著负面影响,而货币态势调整却难以改变这种趋势。基于此结论,本文对我国货币政策如何权衡应对长期资金市场与实体经济波动的问题提出了政策建议。

2014年下半年以来我国长期资金市场经历了大幅的震荡,上证指数仅用半年左右的时间就从2400点左右快速攀升到近5200点,而后在降杠杆政策的冲击下,指数迅速滑落并持续大幅震荡。在整个过程中,尤其是指数暴跌阶段,关于央行是否应该利用货币扩张释放流动性救市的话题引起了广泛的争议。理论界和实务界围绕股票市场繁荣对实体经济的价值,资产价格暴跌是否会对实体经济产生冲击以及救市政策可能导致的成本等问题展开了激烈的讨论,但并没有形成真正的共识。

从事后来看,在经济增速放缓且物价处于低位的情况下,为应对资本市场和实体经济的同时下行,央行实施的降准和降息等宽松政策符合市场整体的预期,配合其他监管政策最终有效遏制了指数的进一步下滑。但如果回顾股市整个动荡过程,尤其是在前期资本市场繁荣阶段,当经济面临下行通缩压力,但指数存在泡沫时,货币态势应如何选择仍值得反思。其中的问题在于:首先,我国的资产价格波动与实体经济之间到底存在怎样的联动关系?其次,我国的货币政策体系在资产价格大幅波动的过程中到底发挥了怎样的作用?

本文选择利用多区制的宏观模型来分析不同区制下货币政策、资本市场与宏观经济因素之间的长期和短期关系,以回答上述关键问题,具体的实证研究设计如下:

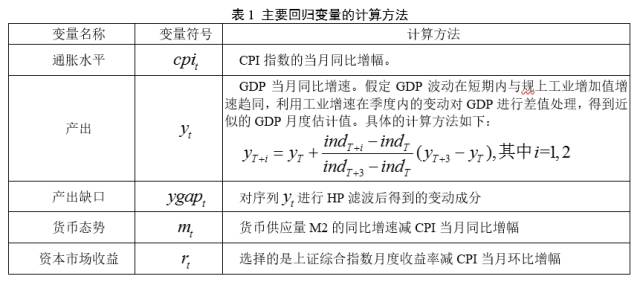

本文主要的回归变量选择了通胀水平、产出缺口、货币态势和资产价格收益,其中由于国内产出为季度数据,利用同期季度内的工业增加值变化趋势进行了月度平滑,具体的计算方式如表1所示。

根据前期研究的结论,资产价格和货币态势以及产出缺口等核心变量之间的相互关系并不稳定,这也是货币政策决策困难的重要原因。基于此,本文选择采用基于马尔可夫区制转换的向量自回归模型(MS-VAR)来分析不同区制下核心经济变量之间的动态关系。

本文构建了包括产出缺口、物价水平、货币态势和资本市场收益在内的4因素MS-VAR模型,样本周期为1996年1月至2015年8月的月度数据。本文的模型估计过程选择的是GiveWin2环境下的Oxmetrics程序。实际模型选择非线、MS-VAR的估计结果与区制设定

模型的估计结果见表4所示,比较模型系统在不同区制下的截距项和标准差可知。指数收益率的截距在区制3中最大,达到0.153,且扰动项的方差0.103为三个区制中的最高水平,表示此状态下资本市场处于快速上升态势的概率较高,同时这一阶段货币态势的截距也处于较高水平,而物价较低、产出缺口较高,符合我们国家资本市场繁荣阶段的特征。区制2中,指数收益率的截距0.071最低,货币态势以及物价水平估计截距和波动较高,此状态下长期资金市场处于下降态势,且货币政策逆向响应的概率较高。区制1中,四个核心变量物价、指数收益、货币态势和产出缺口的扰动项方差均为三个区制中的最小值,物价和指数收益估计的截距水平也基本处于三个区制的中位水平,表示此状态下长期资金市场和宏观经济处于相对平稳的状态。

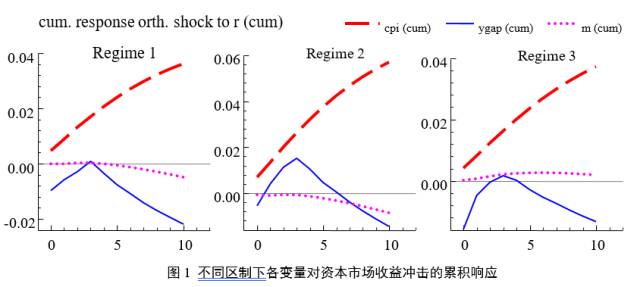

为进一步判断长期资金市场与其他宏观经济变量之间的短期动态关系,本文采用了脉冲响应方法进行分析。

在不同区制下,物价水平、产出缺口和货币供应量受到长期资金市场一个标准差正向冲击的累积脉冲响应情况如图2所示。具体来看,通胀水平对长期资金市场的外生冲击会有持续的正向响应。其次,从产出缺口对指数收益冲击的响应情况看,我国长期资金市场上升对实体经济几乎没有带来真正的正向冲击。平稳和繁荣状态下,产出缺口对资本市场冲击累积响应持续在负值区间。而在萧条阶段,资产价格的外生负向冲击则会迅速恶化实体经济,并累积持续达5个月以上,可能依靠货币等其他内生因素的反馈才会在长期有所好转。第三,货币政策对资本市场价格冲击的响应存在明显的非对称性。

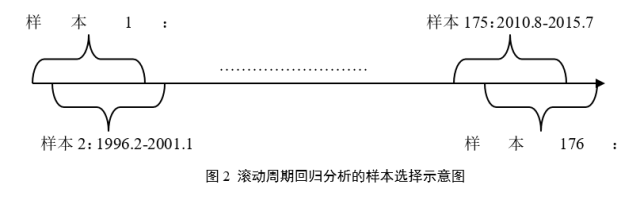

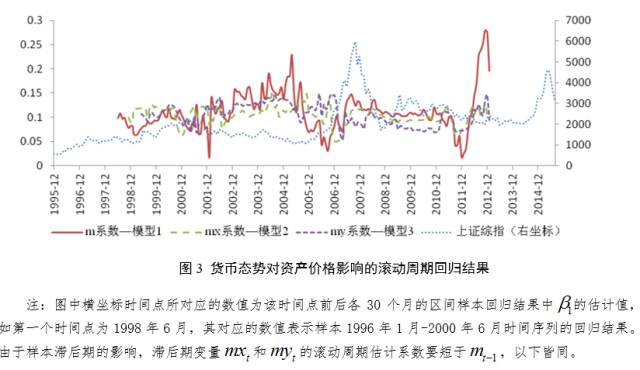

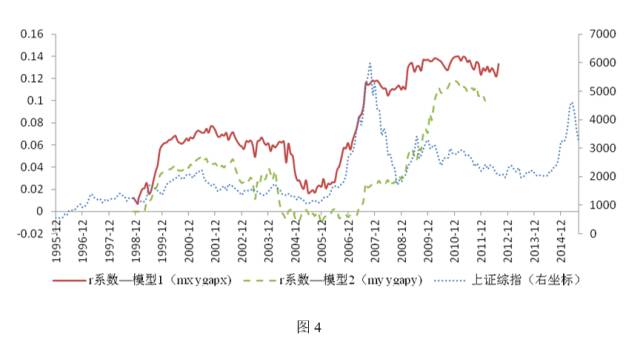

虽然MS-VAR能很好的刻画包含内生资产价格波动在内的经济系统的区制特征,本文利用循环滚动回归分析的方法来充实这一部分经验证据。具体的思路如图4所示,在整体样本1996年1月-2015年8月内选择每60个月作为一个时间序列回归的子样本,对每个子样本进行相关变量的回归分析,并比较在整个样本周期内核心变量的回归系数的变化趋势。

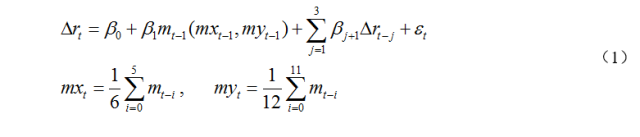

在基础模型方面,本文选择了对资产价格收益的时间序列建立AR(3)模型,并增加货币态势指标m(t-1),考察的是其系数β1在所有子样本中的变化趋势,具体的模型设定如下,其中考虑到货币态势的变化对资产价格的影响可能存在较长的滞后关系,本文在实际的模型估计中分别用滞后6期和12期货币态势变化的均值替代m(t-1)进入模型,也分别对两者的系数时变特征进行了分析,

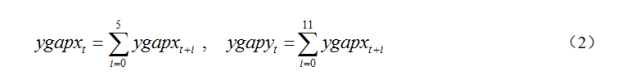

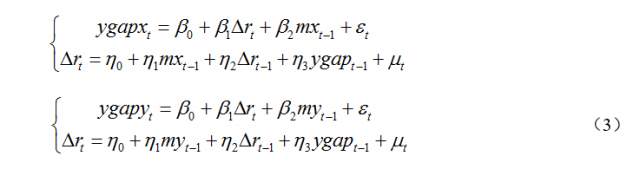

很显然,在我们国家资本市场价格的变化会显著受到货币态势变化的影响,且货币态势对产出缺口也会同时发生作用。考察资产价格对产出的直接冲击,应该尝试排除相关的干扰因素。具体而言,本文选择利用包含产出和资产价格两个因变量因素的联立方程模型求解。同时,考虑到实体经济对资产价格的冲击存在累计的反应,因此在实际的模型中增加了外推6期和12期产出缺口的均值和进入相应模型。

但由于外推变量的自相关性存在差异,分别以AR(3)和AR(1)方法进行估计。本文估计了下面两个联立方程组后得到两组β1的系数序列。

针对长期资金市场的实证研究,本文选择了MSVAR和滚动周期回归研究了在股票指数收益与宏观经济、货币政策之间的动态关系,结果显示,在资产价格繁荣阶段,政策干预和流动性驱动的泡沫形成态势比较明显,但对实体经济的正向影响并不显著。相反在萧条阶段,资产价格下滑对经济的负面影响则非常显著,相反货币态势的调整却难以改变这种趋势。

根据本文的理论和实证分析,对于长期资金市场发展和货币政策介入问题有如下政策建议:

事实证明行政干预和流动性驱动的资产泡沫对实体经济的益处很小,不仅无法真正解决降低杠杆水平,为经济结构转型提供融资、国有资产保值增值、填补社保资金缺口等政策目标,无效的价格形成机制反而会导致更大的套利机会和投资者风险偏好的上升,甚至使得产业资本不可逆的流入股市,对实体经济形成负面影响。本文建议监管当局应该更为坚定地推进市场化定价机制改革,只有IPO注册制和退市制度等机制完善后,非理性情绪和套利机会驱动的资产价格波动幅度才会减少,而长期资金市场对实体经济真正的有益影响才能得到体现。

与欧美国家货币政策在泡沫形成期介入可能存在较大的经济成本不同,我国货币态势调整在长期资金市场的繁荣阶段对股价的影响更加显著,降低市场波动所承担的代价相对较小。相反在市场萧条阶段,降息等流动性扩张政策扭转市场趋势的能力较弱,只能起到延缓市场下行的作用,还需要其他干预政策配合以稳定市场。同时,由于降杠杆和风险蔓延等因素,长期资金市场震荡也会影响到货币政策对实体经济的传导效率。因此我们建议货币政策对资产价格的关注应该从事后转向事前,选择在事前降低泡沫形成的速度和规模成本更低,减少前期的风险积累程度,用最小的代价维持金融体系的稳定。

:加群主为微信好友(微信号:imi605),添加时备注个人姓名(实名认证)、单位、职务等信息,经群主审核后,即可被拉进群。欢迎读者朋友多多留言与我们交流互动,推荐好文章可联系:

成立于2009年12月20日,是专注于货币金融理论、政策与战略研究的非营利性学术研究机构和新型专业智库。中国人民银行副行长潘功胜与诺贝尔经济学奖得主蒙代尔出任IMI顾问委员会主任,委员包括

等12位国内外著名经济学家或政策领导人;中国人民银行副行长陈雨露出任学术委员会主任,委员会由47位来自国内外科研院所、政府部门或金融机构的著名专家学者组成。IMI所长、联席所长、执行所长分别为张杰、曹彤、贲圣林,向松祚、涂永红、宋科任副所长。自2012年起,研究所开始每年定期发布《人民币国际化报告》,重点探讨人民币国际化进程中面临的重大理论与政策问题。报告还被译成英文、日文、韩文、俄文、阿拉伯文等版本并在北京、香港、纽约、法兰克福、伦敦、新加坡和阿拉木图等地发布,引起国内外理论与实务界的广泛关注。

迄今为止,研究所已形成“国际金融”、“宏观经济理论与政策”、“金融科技”、“财富管理”、“金融监督管理”等五个研究方向,并定期举办货币金融圆桌会议、大金融思想沙龙、燕山论坛、麦金农大讲坛、陶湘国际金融讲堂等具备极其重大学术影响力的高层次系列论坛或讲座。主要学术产品有IMI大金融书系、《国际货币评论》(中文月刊&英文季刊)、《IMI研究动态》(周刊)、《国际货币金融每日综述》(日刊)等。